相続税と贈与税

相続税の仕組み

相続税はなくなった人が所有していた財産に課税される税金です。財産とは預金・株式・不動産・自動車・貴金属など換金価値のあるもの全てです。

死亡保険金や死亡退職金は、相続財産ではありませんが、相続税の計算上は「みなし相続財産」として遺産総額に含まれます。

相続税計算は、大きく3つの段階があります。

1段階目は、課税遺産総額を求めます。

遺産総額から死亡保険金・死亡退職金のうちの非課税金額(※1)、借入金等の債務金額、基礎控除などを差し引き課税遺産総額を求めます。

(※1)死亡保険金・死亡退職金は「500万円×法定相続人数」が非課税金額となります。

(※2)「3,000万円+600万円×法定相続人数」が基礎控除金額となります。

2段階目は、相続税の総額を求めます。

課税遺産総額を法定相続分どおりに相続したと仮定して、各人の相続額に相続税率(10~55%)を掛けて相続税額も求め、合算します。

3段階名は、実際の相続割合で税額を按分し、相続納税額を求めます。

各人の相続税額から税額控除を差し引き相続納税額を計算します。

相続税の税率(2021年)

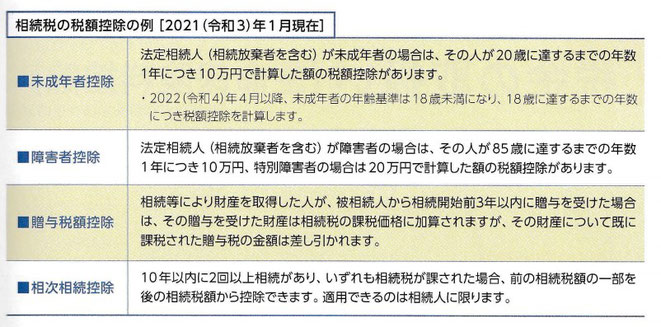

相続税の税額控除の例(2021年)

遺贈・死因贈与

遺贈とは、なくなった人が生前に作成した遺言書によって取得する場合です。

死因贈与とは、なくなった人と生前に交わした死因贈与契約によって取得する場合です。

相続は相続人だけが対象ですが、「遺贈」「死因贈与」は相続人も相続人以外の人も対象になります。

遺言書や死因贈与契約書があれば、それらは原則として法定相続分より優先されます。

また、相続税は「遺贈」や「死因贈与」で亡くなった人の財産を取得した人にも課税されます。

贈与税の仕組み

贈与税が課税されるのは、財産をもらった人です。贈与税には「暦年課税」と「相続時精算課税」があります。

相続時精算課税を選択しない場合は、暦年課税になります。

また、暦年課税には「特例贈与」と「一般贈与」の2種類があります。

20歳以上の人が直系尊属(父母や祖父母)から贈与を受ける場合は、特例贈与、それ以外は一般贈与となり、それぞれ税率が異なります。

贈与税の税率(2021年)

図で下線のない税率・速算控除額は一般贈与、下線のある税率・速算控除額は特例税率です

相続時精算課税制度とは

贈与で若い世代へスムーズに資産を移転し、経済を活性化させることを目的として作られた制度です。

この制度を利用して贈与を行えば、2,500万円までの贈与財産については贈与税がかかりません。通常の贈与では、贈与税がかからない非課税枠は年間110万円ですから、一度に多くの額を非課税で贈与できるのが相続時精算課税制度の大きな特徴です。

ただし、将来的に贈与者(財産をあげた人)が亡くなった時には、「相続時精算課税制度を利用した贈与財産」と、「亡くなった時点での相続財産」を合計して相続税額を計算する必要があります。つまり相続時精算課税制度は、税金の支払いを相続発生時に先送りしている、と考えることもできます。

しかし受贈者(財産をもらう人)にとっては、いつになるかわからない相続時に財産を受け取るよりも、住宅取得や子育てなどでまとまった資金が必要な時にタイミング良く贈与してもらいたい、という場合もあります。相続時精算課税制度はそのようなニーズに適した制度と言えます。

相続時精算課税制度の適用条件や利用方法

相続時精算課税制度の適用を受けられるのは、原則として、60歳以上の父母または祖父母から、20歳以上の子または孫へ贈与される場合です。

贈与財産の種類や金額、贈与回数に制限はありません。つまり2,500万円の範囲なら、複数年にわたって何回贈与をしてもその時点では非課税だということです。

2,500万円を超えた贈与額については、一律20%の贈与税が課されます。

受贈者は、贈与者ごとに本制度を適用するかどうかを選ぶことができます。

例えば、父と母の間に子供が1人いるとしましょう。子供が父母両方からの贈与に対して相続時精算課税制度を選択すれば、2,500万円ずつ計5,000万円まで、その時点では非課税で贈与を受けることができます。

また、父からの贈与には本制度を適用するが、母からの贈与には暦年課税贈与(非課税枠年間110万円)を適用する、といった使い分けも可能です。

本制度を利用する場合には、税務署に対して利用する旨を(相続時精算課税制度選択届出書)を届け出る必要があります。

その際、受贈者と贈与者の戸籍謄本・住民票等の書類の添付が求められます。届け出た後も贈与があった翌年には申告が必要になります。

なお相続時精算課税制度を一度選択すると、選択した年以後、贈与者が亡くなるまで継続して適用されます。制度の利用を取り消すことはできません。また、同じ人からの贈与に対して暦年課税(非課税枠年間110万円)を利用することができなくなるので注意が必要です。